アパートの経営収支について解説します。実際にアパート経営はどのくらい儲かるのか、不動産所得の平均額を紹介します。家賃収入・経費・税金を考慮してアパート経営収支を考えるための計算式と、基本的な項目、キャッシュフローについてまとめました。また、経営に成功しているアパートオーナーより経営のコツを聞きました。

■アパート経営はどのくらい儲かる?

国税庁によれば、日本国内の不動産所得の平均額は517万円となっています(※1)。

所得とは、収入から経費を差し引いた金額です。所得額をもとに所得税や住民税が加算されます。不動産所得のほかに給与所得などもある場合、合計した所得が課税対象となります。

所得=(不動産の収入-経費)+(給与などの収入-経費)

→所得から所得税、住民税が差し引かれる

517万円という数字には、アパート経営以外にもオフィスビル等の不動産投資全般の所得が含まれます。しかし、アパート・マンション経営はもっとも一般的な個人の土地活用方法のため、アパート大家の平均所得は、この数字から大きく離れてはいないでしょう。すなわち、アパート経営で400~500万円程度の所得があれば、アパートオーナーの平均に達していることになります。

平成29年の1世帯当たり平均所得金額は551万6千円となっており、アパート経営だけで、国民の平均所得に近い金額を稼げる計算です。(※2)

しかし、一般的なアパート経営のイメージである「アパートの家賃のあがりだけで働かずに生活できる」という状況にまでもっていくには、しっかりとした事前の計画と堅実な計算が必要になります。

まずは、最終的にオーナーの手元に入るお金である「手取り収入」がいくらくらいなのかを計算してみましょう。

(※1)不動産所得の総額5兆6,866億円を納税者数1098万人で割った数字

「国税庁:平成30年分申告所得税標本調査-調査結果報告

(https://www.nta.go.jp/publication/statistics/kokuzeicho/shinkokuhyohon2018/pdf/h30.pdf)」

(※2)「平成30年 国民生活基礎調査の概況

(https://www.mhlw.go.jp/toukei/saikin/hw/k-tyosa/k-tyosa18/index.html)」

■アパート経営の手取り収入の計算方法

アパート経営者が実際に収入として手にできる額、つまり、手取り収入を計算するには、以下の式を用います。

アパート経営の手取り収入=家賃収入などの総収入-修繕費や税金等の総支出

式そのものはシンプルですが、収入・支出共に数多くの項目があります。一つ一つ確認したうえで、ご自身のアパートの手取り収入を算出してみましょう。

こうしたアパート経営におけるお金の流れを「キャッシュフロー」と言います。

こまごまとした項目を計算していくことは、面倒な作業に思えますが、オーナーご自身がキャッシュフローを頭に入れ、手取り収入の額を計算できるようになっておくことをお勧めします。

計算ができれば、経営収支の見通しが甘いままアパートを建てて赤字経営になってしまったり、家賃収入があるのに手取りがほとんど残らなくなってしまったり、といった失敗を防ぐことができます。

また、アパート経営収支は経年劣化や環境の変化に応じて柔軟に計画を見直す必要があります。そのためにも、アパート経営収支の計算に慣れておきましょう。

■項目ごとの計算(1)アパート経営の収入編

アパート収入のほとんどは家賃ですが、付帯して様々な収入が得られることがあります。全て加算してみましょう。また、家賃については、もっとも重要な収入源ですので、長期的にみて採算が得られるようなシミュレーションが必要です。

【収入として加算できるもの】

1.家賃

入居者からの家賃は基本的に前払いとなります。翌月分の家賃が前月の末までにきちんと振り込まれるか確認しましょう。入居後一定期間家賃がタダになるフリーレントだった場合、その期間が過ぎるまでは家賃が受け取れない点も注意しましょう。

空室が発生した場合はその部屋の賃料は受け取れません。また、建築してから月日が経つと、賃料を下げないと入居者が入ってくれないケースもあります。将来的に一定程度の空室が発生したり、賃料が数パーセント引き下げになったりしても採算が合うように、長期的視点にたってアパートを建てる必要があります。

2.家賃以外の収入

敷地内に自販機を設置していたり、ソーラーパネルを設置して売電していたり、といった収入がある場合、こうしたシステムからの売り上げも収入に加算します。

3.共益費(管理費)

灯かりやエレベーターと言った共用スペースの設備や駐車場など、アパート住人に共通の設備等の維持管理などにかかる費用として、家賃の一部として徴収します。共益費のほかに管理費と呼ぶこともありますが、意味はほぼ同じです。

4.駐車場の利用料

敷地内の駐車場を利用している入居者からは、家賃・共益費とは別に駐車場の利用料金を得られます。家賃と合わせて毎月利用者から支払われることが一般的です。

5.礼金

礼金は、入居者が契約時に初期費用としてオーナーに支払う費用です。退去時に入居者に返還する必要がないので収入として加算できます。もっとも、最近は、入居者を得るために礼金を無料にするケースも増えてきています。地域の需要や空室率を考慮して、礼金を取るかどうかを決めましょう。

6.更新料

更新料は、一般的には2年に一度契約を更新する際、家賃の1~2か月分を徴収する料金のことです。しかし、近年は競合するアパートに入居者が引っ越さないよう、更新料を無料にするケースが増えています。

【収入として加算できないもの】

1.敷金

敷金は、契約の際に入居者が支払うお金で、借主が部屋を汚損したり、家賃を滞納したりするなどの被害があった場合に備えてオーナーが預かっておくお金です。敷金は、入居者の退去時に原状回復費用として使い、余った分は借主に返還しなくてはなりません。そのため、収入として考えないほうが良いでしょう。

■項目ごとの計算(2)アパート経営の支出編1~経費~

アパート経営では、かかった必要経費を確定申告時に計上することで所得の額を減らし、所得税や住民税を軽減することができます。そのため、経費になるものを理解し、しっかりと計算に組み込むことが、アパート経営で儲けるための大切なポイントになります。

ここでは、ローン返済費用や修繕費などの経費と、税金に分けてご説明します。

1.ローンの返済費用

銀行などの金融機関からお金を借りてアパートを建てた場合の月々の返済費用を指します。土地・建物の取得費用のほか、設計費用や、古い建物が建っていた場合は取り壊し費用などもローンの中に含まれることがあります。ローンには元金のほかに利息も発生しますので、利息を忘れずに加算しましょう。

2.修繕費

アパートが経年や災害などにより、劣化したり、破損した個所を修理するための費用です。入居者が退去したあとの原状回復の費用も修繕費に含まれます。修繕費の代表的なものとしては、以下のようなものがあります。

【各部屋の修繕】

・壁紙やフローリングの張替え

・エアコンの取り換え

【共用部分の修繕】

・破損した階段の修繕費用

・外灯の取り換え

・給水ポンプの交換

・立体駐車場のメンテナンス

・外壁工事

・屋根の修繕

修繕費は台風被害などで突発的に発生するケースも多く、毎年、年間の家賃収入の5~10%の費用がかかると思っておいたほうが安心です。

小規模な修繕であれば、共益費などから積み立てた内部留保で支払うことができますが、15~20年以上経過した場合などの外壁工事など、大規模修繕のケースでは、銀行から新たにローンを組むこともあります。

3.管理委託料

入居者の管理を管理会社に頼む場合、毎月の家賃の2~5%程度を管理委託料として支払います。アパートの管理費用としては、以下のようなものがあります。

・清掃業務

・家賃の集金、滞納家賃の督促

・入居者からのクレームやトラブルへの対応

管理会社に委託せずにオーナーが自営でアパートを管理する場合、この費用は掛かりませんが、時間を選ばない突発的なトラブルや、住人間の込み入った問題等はオーナーのみで解決することは難しく、アパート経営初心者は管理会社にお任せしたほうが安心です。その地域で信頼を得ている管理会社を選びましょう。

4.保険料

火災保険や地震保険、損害保険といった加入している保険費用のことを指します。保険の内容のほか、エリアが都心か地方かといった事情によっても保険料は変わってきます。

5.仲介手数料

不動産会社に物件の売買や賃貸を仲介してもらった場合は、仲介手数料を支払わなくてはなりません。ご自身で物件や入居者を見つけてきた場合は発生しませんが、ある程度の規模のアパートでは、不動産会社の仲介により入居者を見つけることが一般的でしょう。

6.諸経費

共有部分の灯かりの光熱費、入居者募集の宣伝広告費、不動産会社の打ち合わせに使う接待交通費などのこまごまとした費用です。一つ一つは些細な額ですが、すべて合わせると数十万円にもなることがあり、注意が必要です。

■項目ごとの計算(3)アパート経営の支出編2~税金~

アパート経営においては、大きく「経営初年度に発生する税金」と「毎年発生する税金」の二つに分けられます。税金には条件によって減額や控除が受けられる制度があるため、こうした制度を最大限に利用することが、効率よくアパートの手取り収入を得るコツになります。税金の控除に関しては、素人では制度の理解が難しいことも多いので、税理士に相談されることをお勧めします。

【経営初年度に発生する税金】

1.不動産取得税

都道府県税で、不動産を新たに取得した際に1度だけ支払う必要があります。税率は土地・建物共に3%ですが、居住用でない家屋については4%となります。

<軽減措置>延床面積50~240㎡以上で、耐震基準を満たしているなど、一定の条件を満たすことで軽減税率の適用が受けられます。

2..登録免許税

国税で、土地・建物などの不動産を登記する際に、不動産を取得した者に課せられる税金です。税率は、売買・贈与・交換では2%、相続の際や新築物件は0.4%となっています。

<軽減措置>登録免許税には様々な軽減措置があります。例えば、床面積50㎡以上あり、自分が住んでいる建物で、新築、または取得後1年以内の登記であれば、軽減税率の適用が受けられます。このほかにも多くの制度がありますので、税理士に相談してみましょう。

3.印紙税

国税で、アパート経営に際し不動産売買契約書、賃貸借契約書、領収書を作成した際に、所定の金額で購入した印紙を書類に貼る必要があります。税額は、不動産の価格によって変わります。

【毎年発生する税金】

1.固定資産税

市県民税で、土地・家屋・償却資産を対象に、毎年1月1日の時点で登記または固定資産台帳に登録されている人に対し、その価格に応じて課税されます。

税額は、課税標準額×税率(1.4%)となっています。なお、課税標準額は時価の7割程度となり、3年に1度更新されます。

<軽減措置>

住宅用地に関しては、住宅1戸につき、以下の通りに減税されます。

・面積が200㎡までの場合、固定資産税は6分の1

・面積が200㎡以上の場合、固定資産税は3分の1

2.都市計画税

市県民税で、毎年1月1日時点で都市計画区域内に不動産を持っている者に課せられます。税率は所有者に課せられる税金。税率は0.2~0.4%となっています。

<軽減措置>

固定資産税同様、住宅1戸につき、以下のように減税されます。

・面積が200㎡までの場合、都市計画税は3分の1

・面積が200㎡以上の場合、都市計画は3分の2

3.所得税・住民税

アパート経営により発生した収入から経費を差し引いた所得額に応じ、所得税と住民税を支払う必要があります。アパート経営により発生した所得を不動産所得と言いますが、所得税・住民税計算の際には、不動産所得のほかに、サラリーマンやOLの方は給与所得を足して所得全体で計算します。

■アパート経営で儲けるためのコツ

・アパートは経年とともに利益が減少していくことを頭に入れて建築しよう

日本は少子高齢化社会であり、アパートの需要は少しずつ先細りしていく見通しです。将来にわたって安定した収入を得るためには、長期的に見れば数%の賃料ダウンをしなければならないことも考慮しておきましょう。また、新築時は満室でも、今後空室になる可能性もあります。一定数の空室が発生しても利益が出るように、賃料設定をする必要があります。

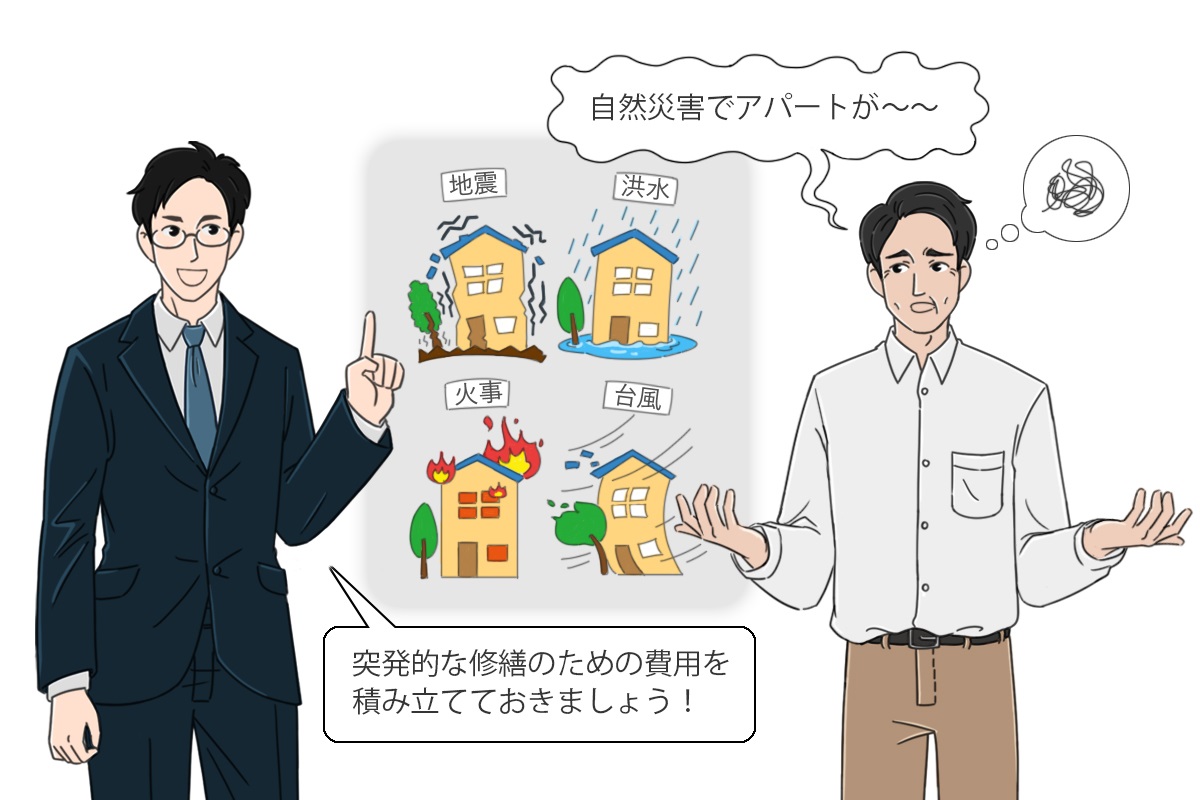

・収入の中から一定額を積み立てよう

アパート経営で利益が出て、手取り収入が入っても、すべて使ってしまうのはお勧めしません。アパート経営では、入居者が退室した後の現状回復費用のほか、定期的に大規模な修繕を行う必要があります。また、日本は地震やゲリラ豪雨、台風被害などが頻発する災害大国のため、予想外の修繕費がかかってしまうことが珍しくありません。

そのため、手取り収入の中から修繕費用として一定額を積み立て、いざという事態にそなえておきましょう。

監修者 : 不動産コンサルタント 井筒 翼

高校卒業後、大手不動産企業で賃貸営業、主任、店長を経て、独立し2014年に北海道札幌市にてASTAGE株式会社を設立。代表取締役就任。現在は札幌市を中心に買取再販、管理、売買仲介、新築企画等を主に仕事をしています!